生前贈与の注意点って?損をしないためのポイントを岡山の弁護士が解説

生前贈与とは、自身の財産を存命のうちに特定の人へ譲り渡す方法です。

相続対策や将来の節税対策として有効であり、贈与税や特例制度などを活用することでメリットがあります。一方で、デメリットや注意点も存在します。本記事では生前贈与の意味や流れ、贈与税と相続税の比較、注意点などを詳しく解説します。生前贈与に関心のある方は、ぜひご一読ください。

目次

生前贈与の流れについて

生前贈与は、一般的に次のような流れで行うことになります。

①財産の把握、どのような贈与にするか計画を立てる

まずは、自身の財産にどのようなものがあるか、これらを誰に、どのように承継させるか大まかな計画を立てることが大切です。この作業は遺言を作成する際にも役に立ちます。

②贈与契約書の作成

贈与をする際には、贈与をする側と受け取る側の意思を明確にしておくため、贈与契約書は作成しておくべきであるといえます。

③必要に応じて税の申告・納税をする

基礎控除額である110万円を超えて、贈与を行った場合など、贈与税の申告が必要になる場合があります。

生前贈与を活用するメリット

生前贈与を活用するメリットは以下のようなものが考えられます。

①自由な意思に基づき贈与ができる

生前に贈与をするので、自分の意思で渡したい相手に財産を承継させることができます。

②非課税枠を利用することで将来の相続税対策が可能

不動産をお持ちの方など、資産が相続税の基礎控除を超え、将来相続税が課税されることが想定される方は、生前に財産を承継させておくことで、将来の相続税の節税につながる可能性があります。

参考:生前贈与を非課税枠『110万円』のボーダーラインとは?|北大阪相続遺言相談窓口

贈与税と相続税の比較について

贈与税は、通常の暦年贈与であれば年間の贈与額から基礎控除額である110万円を控除した部分に課せられます。相続税は、亡くなった方の財産を評価し、基礎控除額である3,000万円+相続人の数×600万円を控除した残額について課されます。税率は以下の表のとおりです。

<表>

生前贈与の際に気を付ける3つのポイント

生前贈与を行う際に気を付けるポイントとして、以下の点が挙げられます。

①基礎控除を超えた場合の贈与税が必要となる

上記の表を見てもわかるとおり、基礎控除を超えた金額を贈与した場合、贈与税が課せられます。

②相続発生時に遺産に戻される可能性

生前贈与をした場合であっても、贈与された財産が相続開始後に「特別受益」として相続財産とみなされる可能性があります。

③贈与そのものが否定される可能性(名義預金等)

暦年贈与の基礎控除を利用し、父が子供名義の口座に毎年100万円ずつ贈与するようなケースで、子供名義の通帳を親が管理しているような場合に、その預金は名義預金として父の財産とみなされる可能性があります。

生前贈与の受け取り方について

暦年贈与

暦年贈与による場合、その年の1月から12月の1年間に贈与した金額の合計から基礎控除額である110万円を差し引き贈与税の計算をすることになります。生前贈与は暦年贈与でおこなわれることが一般的です。

贈与税に関する各種特例を利用する

もっとも、生前贈与の目的である、子育て世代の住宅等に対する援助を行うためには、多額の贈与を行うことが想定されます。そのような場合に、一定の要件のもと、次のような贈与税の特例制度を利用することができます。

①住宅・教育・結婚資金に関する特例

| 住宅取得等資金 | 教育資金 | 結婚・子育て資金 | |

| 時 期 | 2021年12月末まで | 2021年3月末まで | 2021年3月末まで |

| 贈与者 | 直系尊属 | 直系尊属 | 直系尊属 |

| 受贈者 | 20歳以上の子、孫(※所得制限有) | 30歳未満の子、孫 | 20歳以上50歳未満の子、孫 |

| 目 的 | 居住する住宅の取得・リフォーム | 学校等の学費、塾代、通学定期代など | 結婚式の費用、不妊治療費用等 |

| 非課税限度額 | 消費税が8%700万(1200万)消費税が10%2,500万(3,000万) ※()は省エネ等住宅の場合 | 1,500万円(うち、学校以外の費用は500万円) ※金融機関での手続が必要 | 1,000万円(うち、結婚式の費用については300万) ※金融機関での手続が必要 |

②配偶者控除に関する特例

婚姻届を提出し、婚姻期間が20年以上の夫婦間において、居住用不動産又は居住用不動産の購入資金の贈与をする場合も優遇を受けられます。この場合、2,000万円を控除し、更に基礎控除の110万円も控除されるため、最大で合計2,110万円まで控除を受けることができます。同じ夫婦間では、一生に一度のみ使用できる制度になります。

③相続時精算課税制度の利用

相続時精算課税制度は、生前に推定相続人に対し財産を贈与し実際に相続が開始したときに、生前贈与をした部分を含め、税の計算を行う制度になります。贈与税自体は2,500万円までは非課税で、これを超えると20%の贈与税が課されます。

信託の活用

生前の財産承継については、近時信託を利用する方法も注目されています。

①商事信託

信託銀行などでは、暦年贈与を支援する商品を提供するところもあります。メリットとして、信託銀行に手続を任せることができます。他方、手数料が必要になる場合や、契約書が複雑で難しいケースもあるので、事前に利用条件をよく確認しておくことをお勧めします。

②民事信託

贈与とは異なりますが、民事信託(家族信託)を利用した財産の承継も近時、注目を集めています。

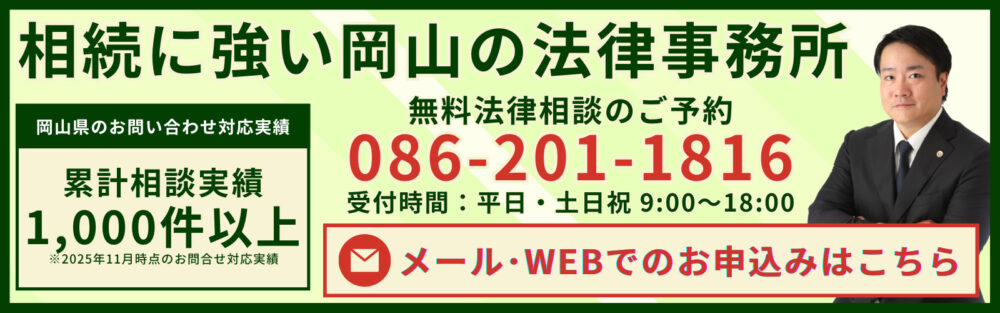

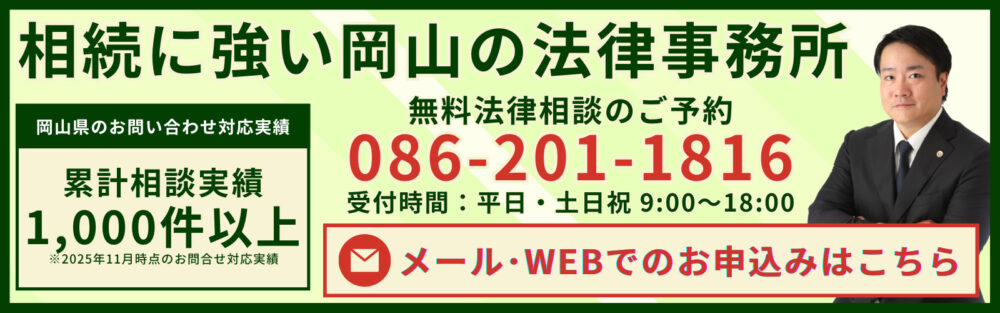

生前贈与の活用は西村綜合法律事務所にご相談ください

生前贈与は、存命であるうちに自らの財産を特定の人へ承継したい場合に利用することができ、そのための特例も多く存在します。もっとも、これらを上手に活用できなければ、生前贈与をした場合、相続による場合よりも多く課税される可能性もあります。生前贈与をご検討の方はぜひ法律及び、弁護士へ相談されることをお勧めします。